Klik hieronder op een categorie om de reeds bestaande FAQ’s te bekijken.

Algemene vragen (3)

Wanneer je als ondernemer gedurende het boekjaar in bedrijfsmiddelen investeert, kun je mogelijk investeringsaftrek krijgen. De Belastingdienst onderscheid 3 soorten investeringsaftrek:

- Kleinschaligheidsinvesteringsaftrek (KIA), meest voorkomend;

- Energie-investeringsaftrek (EIA);

- Milieu-investeringsaftrek (MIA/VAMIL).

De Belastingdienst stelt een aantal voorwaarden om voor investeringsaftrek in aanmerking te komen.

Een belangrijke eis voor het krijgen van één van de investeringsaftrekken is dat het bedrijfsmiddel in gebruik in het betreffende boekjaar ook in gebruik is genomen. Is het bedrijfsmiddel nog niet in gebruik genomen, dan mag slechts het bedrag aan investeringsaftrek worden geclaimd gelijk aan de reeds betaalde bedragen.

Naast het criterium van ingebruikname en betaling is het van belang dat de investering in één bedrijfsmiddel minimaal € 450,00 bedraagt, waarbij het totaal aan investeringen binnen het jaar samen minimaal € 2.300,00 (KIA) bedragen. Voor EIA en MIA/VAMIL bedraagt de minimale totaalinvestering per boekjaar € 2.500,00. Heb je nog investeringen gepland waardoor het minimale totaalbedrag aan investeringen wordt bereikt? Doe dit dan nog in het huidige boekjaar. Hierdoor kun je nog voor aftrek in aanmerking komen.

Denk je na het lezen van bovenstaande tekst dat je recht hebt op investeringsaftrek? Of wil je weten wat je nog moet investeren om boven de drempel te komen? Neem contact met ons op, zodat we samen de mogelijkheden kunnen onderzoeken.

Een “Voorlopige aanslag” is een aanslag die de Belastingdienst aan het begin van het jaar oplegt, of een aanslag die je vrijwillig aanvraagt. In de voorlopige aangifte staat een schatting van het te betalen belastingbedrag over het lopende boekjaar. Indien je geld terug gaat ontvangen heet het een “Voorlopige teruggaaf”.

Het is dan ook goed je te realiseren dat de voorlopige aanslag is samengesteld op basis van een inschatting van de inkomsten (o.a. winst uit onderneming en loon) en de daarop in mindering gebrachte aftrekposten (bijv. hypotheekrente en zorgkosten). Met name bij de inkomstenbron “winst uit onderneming” is een goede inschatting maken vaak lastiger. Het kalenderjaar is per slot van rekening nog niet begonnen dus kan men onmogelijk weten wat de daadwerkelijke uitkomst zal zijn. Achteraf wil je niet geconfronteerd worden met een fors bedrag aan nog te betalen inkomstenbelasting.

Het aanvragen van een voorlopige aanslag heeft de volgende voordelen:

- We kunnen je al een aardige indicatie geven van het bedrag dat je aan inkomstenbelasting/premies volksverzekeringen en ZVW verschuldigd bent;

- De verschuldigde bedragen kunnen in termijnen worden voldaan;

- Er hoeft geen belastingrente te worden betaald over belasting die je ná 1 juli van het volgende kalenderjaar reeds hebt voldaan;

- Tot slot krijg je geen onaangename verrassingen meer als het definitieve bedrag aan belastingen wordt berekend, je hebt tenslotte al een flinke portie betaald. Misschien krijg je zelfs geld terug!

Legt de Belastingdienst een voorlopige aanslag op?

Indien je een (geautomatiseerde) voorlopige aanslag van de Belastingdienst ontvangt hoeft dit niet te betekenen dat deze ook correct is. Houdt er dus rekening mee dat aan het eind van het jaar e.e.a. (stevig) kan afwijken. Weet je nu al dat er iets niet klopt, trek dan snel aan de bel zodat we de aangifte kunnen aanpassen.

Wij kunnen eenvoudig een voorlopige aanslag voor je samenstellen/wijzigen op basis van informatie die wij van je hebben. Neem contact met ons op voor meer informatie.

In onze correspondentie zie je regelmatig de naam “SAK Limburg” voorbij komen, maar wat betekent die term nou eigenlijk?

Omdat ontwikkelingen snel gaan, ja ook in de administratieve wereld, hebben wij een aantal jaar geleden besloten dat het goed is om niet alle ontwikkelingen op eigen houtje te volgen of te initiëren. Samen weet je meer en kun je krachten bundelen. Daarom zijn wij samen met 3 andere Limburgse administratiekantoren een samenwerking aangegaan.

“Samenwerkende Administratie Kantoren Limburg” is de zeer originele naam die we ons samenwerkingsverband hebben gedoopt. Door onder andere stijgende ICT kosten met een aantal kantoren te delen kunnen we onze tarieven concurrerend houden, maar dat betekent wel dat de naam SAK Limburg af en toe om de hoek komt kijken. Dat zijn wij dus!

Naast organisatorische samenwerking delen wij ook kennis, elke 2 maanden steken wij de koppen bij elkaar om bijzondere vraagstukken te bespreken en zodoende onze klanten beter te bedienen.

Wil je na bovenstaande uitleg toch nog meer weten over SAK Limburg? Neem dan contact met ons op.

Belastingdienst (4)

SBA staat voor Service Bericht Aanslag

Een SBA is speciaal voor de intermediair, ons kantoor is de intermediair tussen jou en de Belastingdienst. Omdat veel intermediairs ervaren dat ze niet alle informatie van hun klanten ontvangen is er in samenwerking met de Belastingdienst een digitale informatievoorziening opgestart.

In feite is de SBA een digitale kopie van de aanslag die jij in de bus krijgt (of tegenwoordig op mijn.overheid.nl). Wij kunnen dus met je mee kijken naar de inhoud van de aanslagen die je ontvangt. Op het moment dat je ons belt en vraagt wat er nou eigenlijk in die aanslag staat kunnen we je daar antwoord op geven zonder dat je eerst een kopie aan ons moet sturen.

We gebruiken de SBA’s ook wel om te controleren of aanslagen zijn opgelegd conform de aangiften die wij hebben ingediend.

Voor meer informatie over SBA’s op de site van de Belastingdienst, klik hier.

- Je ontving over het aangiftejaar reeds zorgtoeslag. Wij kunnen je informeren of het ontvangen bedrag overeenkomt met het bedrag waar je daadwerkelijk recht op hebt.

- Je hebt nog geen aanvraag zorgtoeslag ingediend. Indien blijkt dat je recht zou hebben op zorgtoeslag kunnen wij de aanvraag voor je indienen.

- Belastingrente: betaal je over verschuldigde belasting die na 1 juli van het jaar volgend op het betreffende kalenderjaar nog niet is betaald. De verschuldigde belastingrente is pas invorderbaar zes weken na dagtekening van de belastingaanslag.

- Invorderingsrente: betaal je vanaf de eerste dag nadat de belastingaanslag betaald had moeten zijn. Kortom, betaal je een opgelegde aanslag te laat? Dan betaal je over elke dag dat je te laat bent invorderingsrente.

Wanneer je als ondernemer gedurende het boekjaar in bedrijfsmiddelen investeert, kun je mogelijk investeringsaftrek krijgen. De Belastingdienst onderscheid 3 soorten investeringsaftrek:

- Kleinschaligheidsinvesteringsaftrek (KIA), meest voorkomend;

- Energie-investeringsaftrek (EIA);

- Milieu-investeringsaftrek (MIA/VAMIL).

De Belastingdienst stelt een aantal voorwaarden om voor investeringsaftrek in aanmerking te komen.

Een belangrijke eis voor het krijgen van één van de investeringsaftrekken is dat het bedrijfsmiddel in gebruik in het betreffende boekjaar ook in gebruik is genomen. Is het bedrijfsmiddel nog niet in gebruik genomen, dan mag slechts het bedrag aan investeringsaftrek worden geclaimd gelijk aan de reeds betaalde bedragen.

Naast het criterium van ingebruikname en betaling is het van belang dat de investering in één bedrijfsmiddel minimaal € 450,00 bedraagt, waarbij het totaal aan investeringen binnen het jaar samen minimaal € 2.300,00 (KIA) bedragen. Voor EIA en MIA/VAMIL bedraagt de minimale totaalinvestering per boekjaar € 2.500,00. Heb je nog investeringen gepland waardoor het minimale totaalbedrag aan investeringen wordt bereikt? Doe dit dan nog in het huidige boekjaar. Hierdoor kun je nog voor aftrek in aanmerking komen.

Denk je na het lezen van bovenstaande tekst dat je recht hebt op investeringsaftrek? Of wil je weten wat je nog moet investeren om boven de drempel te komen? Neem contact met ons op, zodat we samen de mogelijkheden kunnen onderzoeken.

iMuis Online (4)

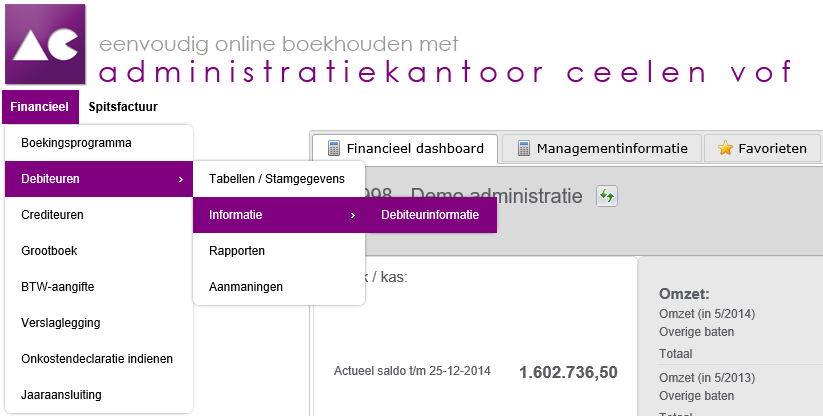

Binnen iMuis is onder andere een rapport met betrekking tot grootboekinformatie beschikbaar. Maak de volgende keuzes in het menu om deze te benaderen.

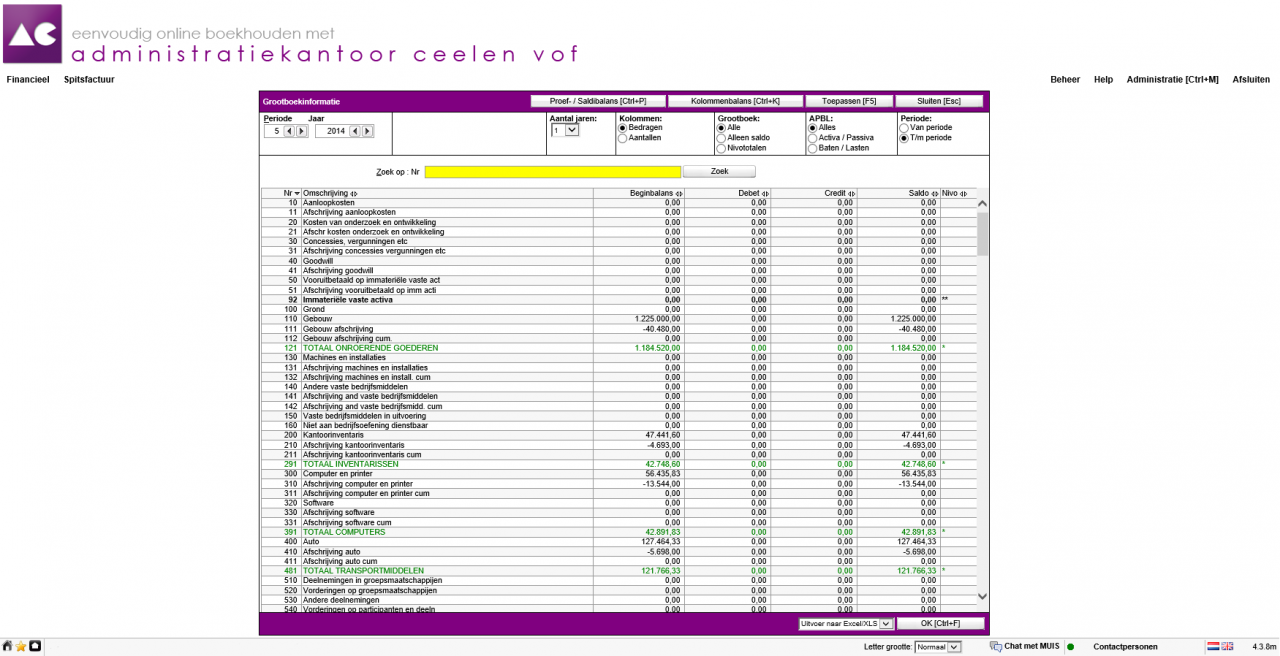

Onderstaand scherm wordt zichtbaar.

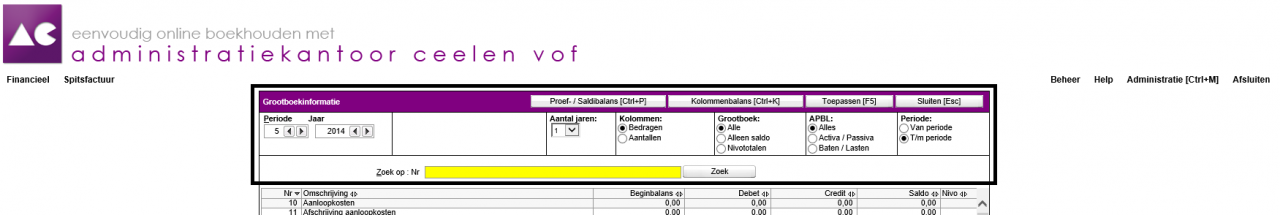

In bovenstaande schermprint is een overzicht opgenomen van de beschikbare grootboekrekeningen binnen de balans en resultatenrekening met daarachter de saldi voor de opgegeven periode. De gewenste informatie kan middels de selectiecriteria, buttons en zoekvenster worden gefilterd (zie kader in onderstaande schermprint).

Selectiecriteria

De selectiecriteria welke in het zwarte kader beschikbaar zijn, zullen hieronder van links naar rechts worden behandeld.

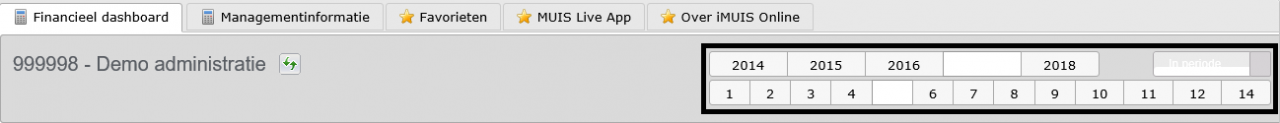

Periode: Er zijn 14 periodes beschikbaar, waarbij de maanden januari tot en met december corresponderen met de cijfers 1 tot en met 12. Bij de presentatie van de jaarcijfers dient het periodecijfer “14” te worden gekozen. Overigens kan de presentatie zowel enkelvoudig als cumulatief (zie ook het selectiecriterium “Periode” in het vervolg van deze handleiding).

Jaar: Geef hier het gewenste kalenderjaar (lees, boekjaar) op.

Aantal jaren: Indien gewenst kunnen de cijfers tot vijf kalenderjaren (lees, boekjaren) voor het geselecteerde periodecijfer (zowel enkelvoudig als cumulatief) naast elkaar worden gepresenteerd.

Kolommen: Door op het rondje voor “Bedragen” óf “Aantallen” te klikken, worden de bedragen óf aantallen gepresenteerd. Doorgaans wordt alleen de keuze voor “Bedragen” gehanteerd.

Grootboek: Door op het rondje voor “Alle”, “Alleen saldo” óf “Nivototalen” te klikken, kan de uitgebreidheid van het grootboekrekeningschema worden beïnvloed. Hierdoor kan naast alle beschikbare grootboekrekeningen (keuze “Alle”) ook gekozen worden voor alleen de nummers waarop een saldo beschikbaar is (keuze “Alleen saldo”). Daarnaast kan de weergave verder worden gecomprimeerd door alleen de totalen per onderdeel (keuze “Nivototalen”) te tonen.

APBL: Het grootboekrekeningschema bestaat uit grootboekrekeningen die aan de balans (lees, activa/passiva) óf resultatenrekening (lees, baten/lasten) zijn gekoppeld. Door op het rondje voor “Alle”, “Activa / Passiva” óf “Baten / Lasten” te klikken, kan een keuze worden gemaakt.

Periode: Zoals eerder bij het selectiecriterium “Periode” al aangegeven, kan bij de presentatie voor zowel enkelvoudig als cumulatief worden gekozen. Klik daartoe op het rondje voor “Van periode” (enkelvoudig) óf “T/m periode” (cumulatief).

Butttons

Naast selectiecriteria is binnen het zwarte kader ook een aantal buttons in het rapport beschikbaar.

![]()

De eerder besproken selectiecriteria “Periode”, “Jaar” en “Grootboek” kunnen in een proef-/saldibalans worden gegoten door op vorenstaande button te klikken. Indien bij de selectiecriterium “Grootboek” is gekozen voor “Nivototalen” zullen in de proef-/saldibalans ook de totalen per onderdeel worden getoond. LET OP!!! Een proef-/saldibalans toont de informatie zowel enkelvoudig als cumulatief. In plaats van de button kan ook de toetscombinatie CTRL + P worden gebruikt.

![]()

De eerder besproken selectiecriteria “Periode”, “Jaar” en “Grootboek” kunnen in een kolommenbalans worden gegoten door op vorenstaande button te klikken. Indien bij de selectiecriterium “Grootboek” is gekozen voor “Nivototalen” zullen in de proef-/saldibalans ook de totalen per onderdeel worden getoond. LET OP!!! Een kolommenbalans toont de informatie óf enkelvoudig óf cumulatief. Geef de juiste keuze bij het onderdeel “Periode” alvorens de kolommenbalans op te vragen. In plaats van de button kan ook de toetscombinatie CTRL + K worden gebruikt.

![]()

Om er zeker van te zijn dat alle gekozen criteria in de weergave worden doorgevoerd, dient deze button te worden gebruikt. In plaats van de button kan ook de functietoets F5 worden gebruikt.

![]()

Het rapport met betrekking tot de grootboekinformatie kan middels deze button worden gesloten. De op het toetsenbord beschikbare Esc vervult dezelfde functie als de button.

![]()

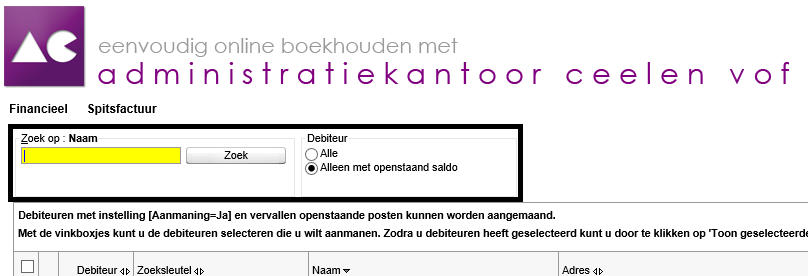

Tot slot is in het zwarte kader nog een zoekvenster beschikbaar. Door in het gele vlak binnen ‘Zoek op: Nr.” te klikken kan één van de gewenste grootboekrekeningnummers worden gezocht. Vergeet daarbij niet op “Zoek” te klikken om de zoekopdracht te bevestigen.

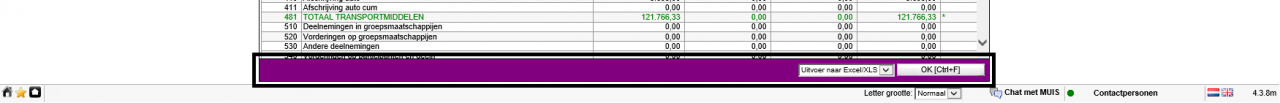

Exporteren

Naast een presentatie van de gewenste informatie op het scherm is het ook mogelijk om deze naar Excel óf PDF te converteren. Daartoe is in het onderste gedeelte van het venster grootboekinformatie een dropdown-lijst en button opgenomen (zie kader in onderstaande schermprint).

Klik op ![]() om de lijst te openen.

om de lijst te openen.

Maak nu een keuze tussen PDF óf Excel ![]()

Bevestig de gemaakte keuze door op “OK”![]() te klikken. In plaats van de button kan ook de toetscombinatie CTRL + F worden gebruikt.

te klikken. In plaats van de button kan ook de toetscombinatie CTRL + F worden gebruikt.

De volgende melding verschijnt nu

![]()

Vervolgens wordt de export op het scherm in Excel óf PDF getoond.

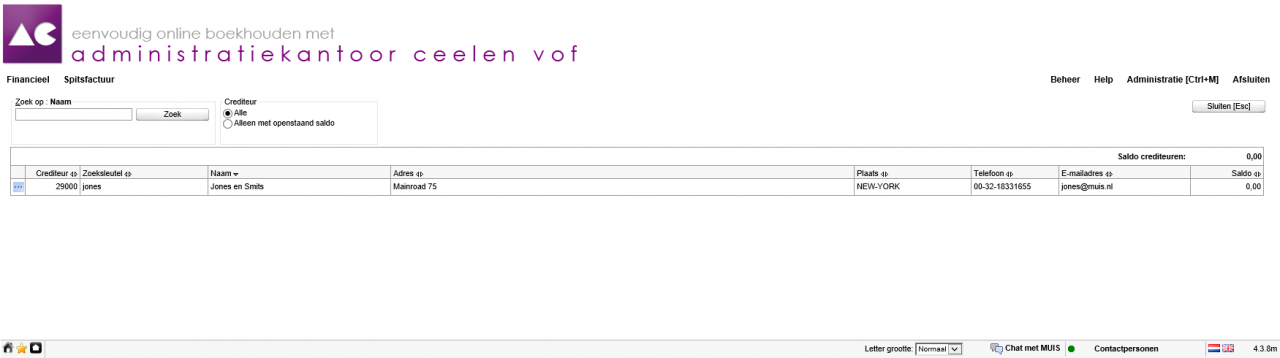

Onderstaand scherm wordt zichtbaar.

Onderstaand scherm wordt zichtbaar.

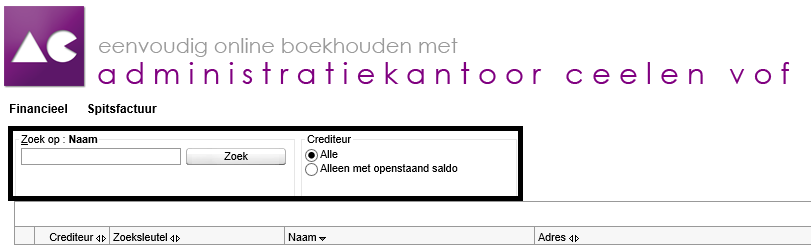

Voor de binnen de administratie beschikbare crediteuren kunnen een aantal inzichten worden gekozen middels de selectiecriteria welke binnen dit rapport beschikbaar zijn (zie kader in onderstaande schermprint).

Voor de binnen de administratie beschikbare crediteuren kunnen een aantal inzichten worden gekozen middels de selectiecriteria welke binnen dit rapport beschikbaar zijn (zie kader in onderstaande schermprint).

Door in het vlak binnen “Zoek op: Naam” te klikken kan één van de crediteuren worden gezocht. Vergeet daarbij niet op “Zoek”

Door in het vlak binnen “Zoek op: Naam” te klikken kan één van de crediteuren worden gezocht. Vergeet daarbij niet op “Zoek” Om deze zichtbaar te krijgen, dient op “Huisje”

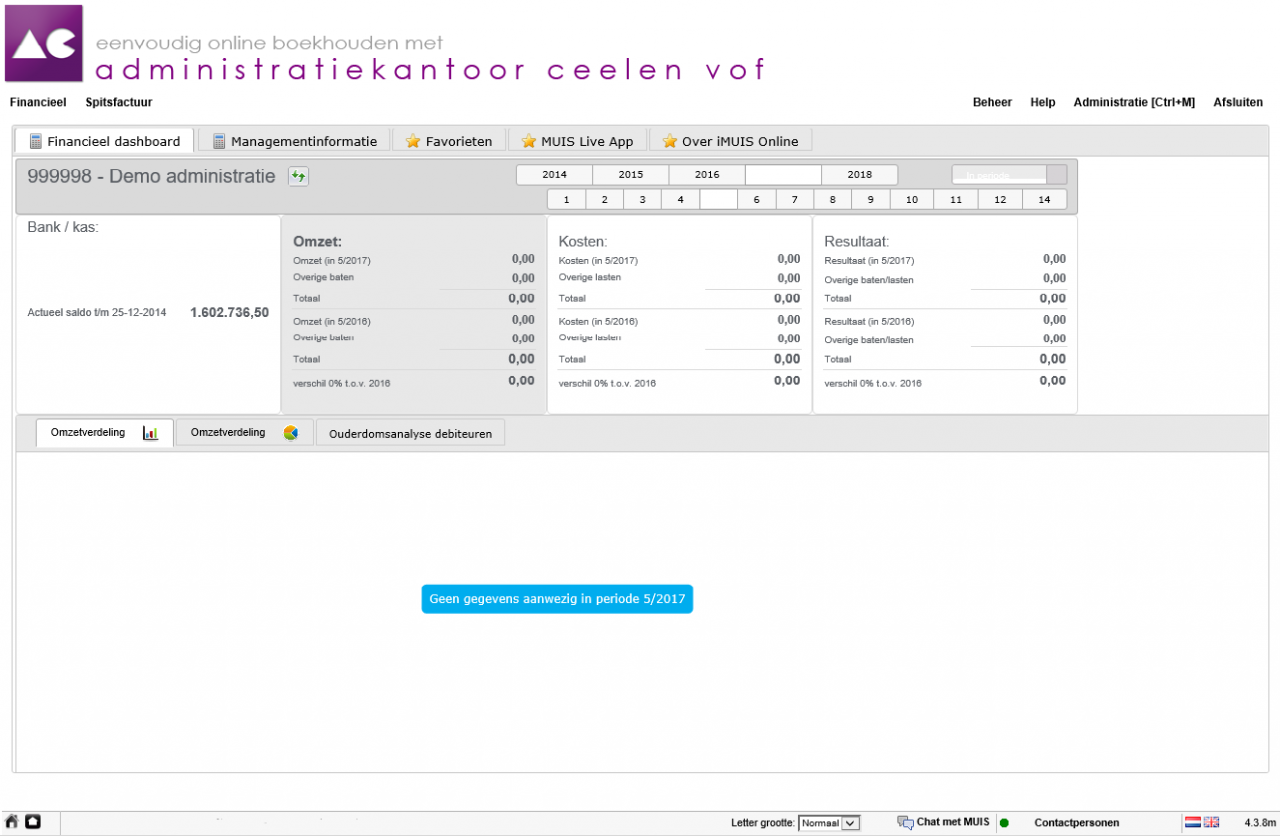

Om deze zichtbaar te krijgen, dient op “Huisje” Bijzondere aandacht gaat hierbij uit naar de presentatie van de periodecijfers. Hierbij bestaat de keuze om deze enkelvoudig maar ook cumulatief te tonen. Om dit te wijzigen dient op de button rechtsboven in bovenstaand zwart kader te worden geklikt.

Bij de keuze “In periode”

Bijzondere aandacht gaat hierbij uit naar de presentatie van de periodecijfers. Hierbij bestaat de keuze om deze enkelvoudig maar ook cumulatief te tonen. Om dit te wijzigen dient op de button rechtsboven in bovenstaand zwart kader te worden geklikt.

Bij de keuze “In periode”  Onderstaand scherm wordt zichtbaar.

Onderstaand scherm wordt zichtbaar.

Voor de binnen de administratie beschikbare crediteuren kunnen een aantal inzichten worden gekozen middels de selectiecriteria welke binnen dit rapport beschikbaar zijn (zie kader in onderstaande schermprint).

Voor de binnen de administratie beschikbare crediteuren kunnen een aantal inzichten worden gekozen middels de selectiecriteria welke binnen dit rapport beschikbaar zijn (zie kader in onderstaande schermprint).

Klantportaal (3)

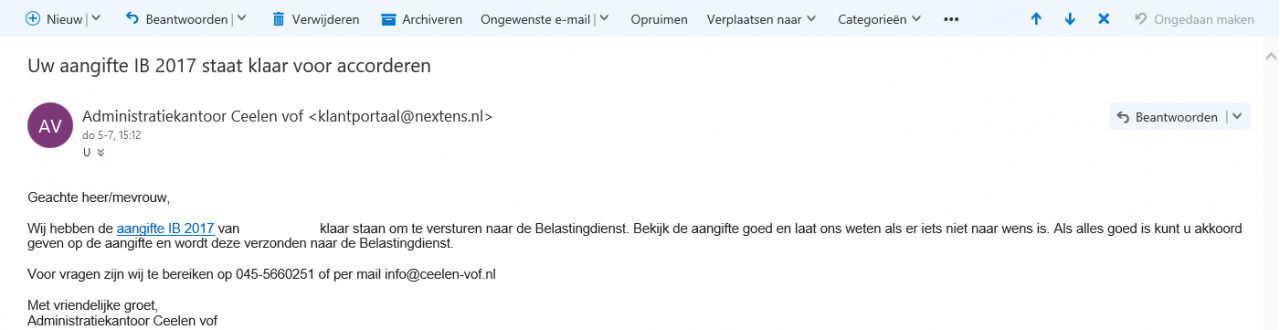

Je hebt een e-mail van Administratiekantoor Ceelen ontvangen. Hierin wordt verzocht om de klaargezette aangifte te bekijken en te accorderen.

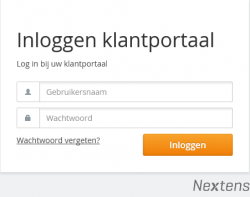

Door op de link in de e-mail te klikken, wordt een nieuw tabblad geopend op de klantportaal in te loggen. Voer in dat tabblad de inloggegevens in.

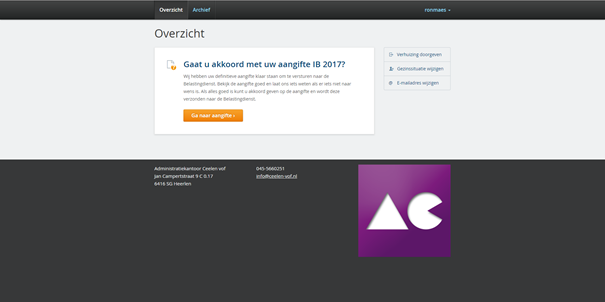

Vervolgens verschijnt in de browser de melding dat de aangifte kan worden geaccordeerd. Klik hier op de button “Ga naar aangifte >”.

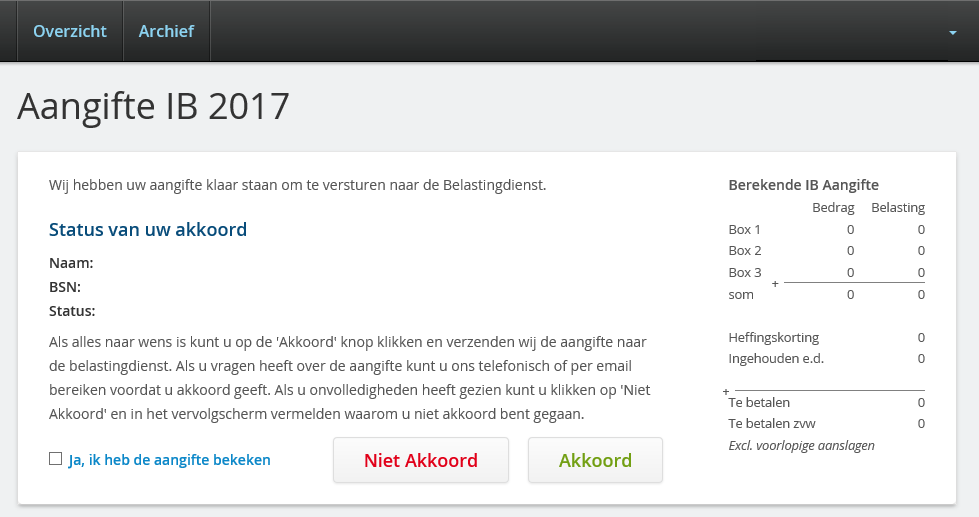

Je ziet vervolgens de samenvatting van de aangifte waaruit blijkt hoeveel inkomstenbelasting/ZVW er nog afgerekend dient te worden. In dit gedeelte dient ook de aangifte te worden geaccordeerd. Onder dit kader is ook de specificatie van de aangifte zichtbaar.

Nadat je de aangifte op inhoud hebt beoordeeld, keur je de aangifte goed danwel af door op een van de buttons te klikken. Vergeet daarbij niet een vinkje te zetten in het vakje horende bij de opmerking “Ja, ik heb de aangifte bekeken”.

De status van de aangifte is aangepast. Afhankelijk van je akkoord zal de aangifte worden aangepast (niet akkoord) of worden ingediend bij de Belastingdienst (akkoord).

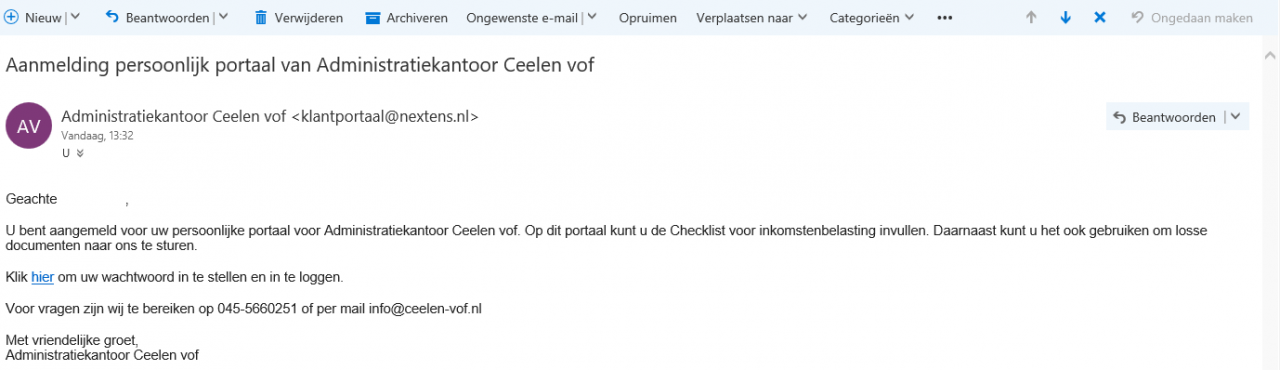

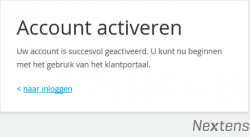

Om de aangiften inkomstenbelasting beveiligd naar de klanten te sturen en te laten accorderen is ervoor gekozen om deze via het online aangifte- en accordeerprogramma, Klantportaal Nextens, te verwerken. Om als klant toegang te krijgen tot dit portaal ontvang je per e-mail een verzoek tot aanmelding (zie onderstaande schermprint).

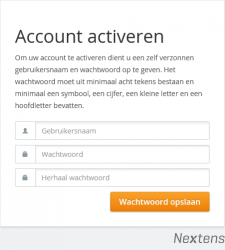

In bovenstaande e-mail is een link opgenomen. Door hierop te klikken, verschijnt een venster waarin de gebruikersnaam en wachtwoord kunnen worden ingesteld.

Klik op “Wachtwoord opslaan” om de inloggegevens te bevestigen. De volgende melding verschijnt nu.

Ook ontvang je nog een e-mail waarin de aanmelding wordt bevestigd.

Heb je een stapel mails, of je inloggegevens op een papiertje, maar weet je niet naar welke site je moet? Volg deze link: https://klantportaal.nextens.nl/login.

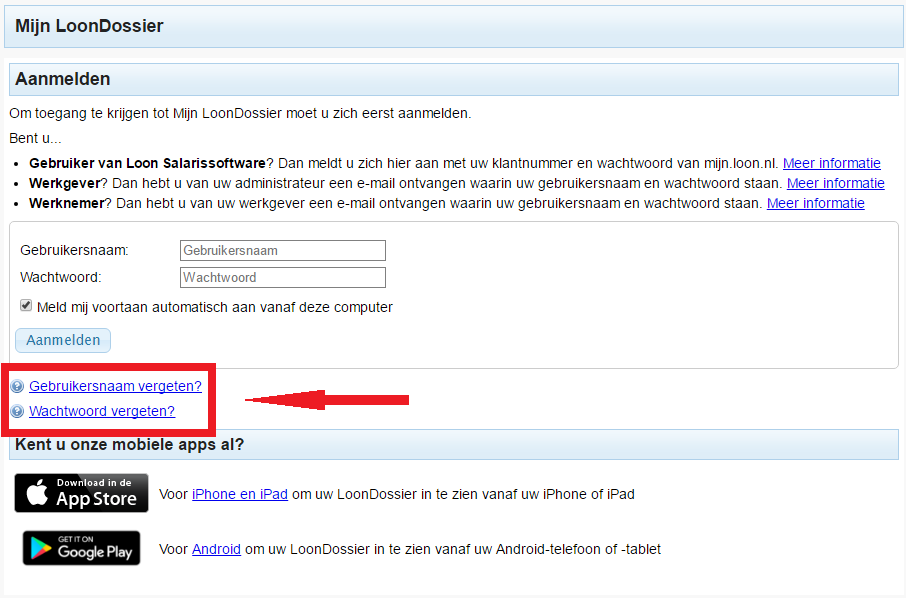

Mijn LoonDossier (1)

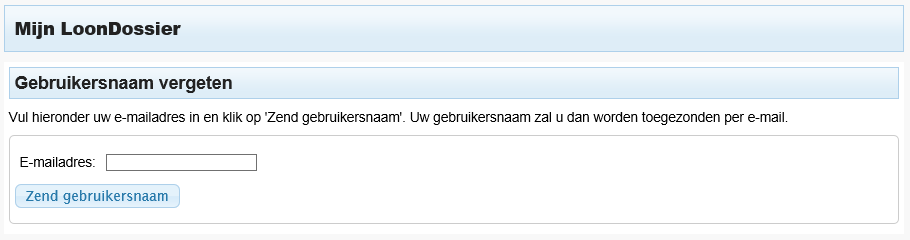

Ben je je gebruikersnaam vergeten? Dan krijg je het volgende scherm te zien. Vul daar je e-mailadres in dat je hebt opgegeven voor Mijn LoonDossier:

Ben je je gebruikersnaam vergeten? Dan krijg je het volgende scherm te zien. Vul daar je e-mailadres in dat je hebt opgegeven voor Mijn LoonDossier:

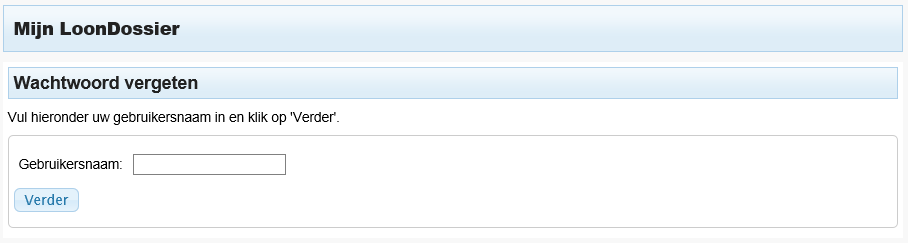

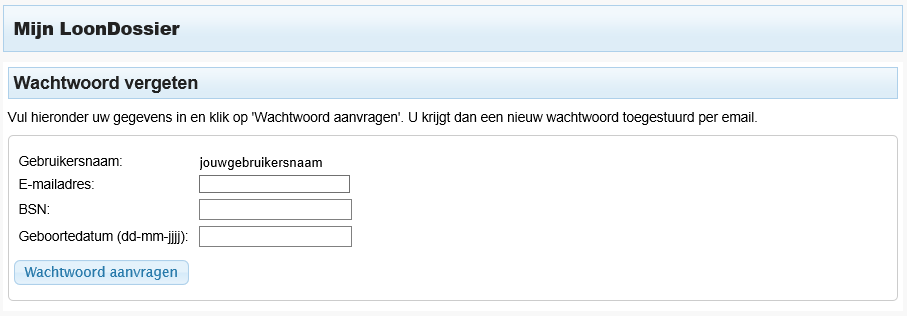

Ben je je wachtwoord vergeten? Dan krijg je achtereenvolgens de volgende twee schermen te zien. Vul daar de gevraagde gegevens in en ze worden opnieuw toegestuurd:

Ben je je wachtwoord vergeten? Dan krijg je achtereenvolgens de volgende twee schermen te zien. Vul daar de gevraagde gegevens in en ze worden opnieuw toegestuurd:

Ben je zowel je gebruikersnaam als je wachtwoord kwijt? Volg dan bovenstaande stappen in de volgorde zoals ze er staan!

Kom je er echt niet uit? Dan kun je altijd mailen naar: salaris@ceelen-vof.nl.

Ben je zowel je gebruikersnaam als je wachtwoord kwijt? Volg dan bovenstaande stappen in de volgorde zoals ze er staan!

Kom je er echt niet uit? Dan kun je altijd mailen naar: salaris@ceelen-vof.nl.Post van de Belastingdienst (2)

Wat moet ik doen met de brief over de vooraf ingevulde aangifte?

Als we de aangifte inkomstenbelasting voor je verzorgen hebben we een hoop informatie nodig. We hebben ervaren dat er vaak informatie ontbreekt. Ook de Belastingdienst heeft dit geconstateerd en heeft daarom de vooraf ingevulde aangifte (hierna: VIA) in het leven geroepen.

Met deze VIA kunnen we informatie zoals loon, WOZ-waarden, hypotheekgegevens en banksaldi opvragen. De VIA is voor ons een hulpmiddel bij het opstellen van jouw aangifte inkomstenbelasting. Wij gebruiken de gegevens van de VIA om te controleren of we alle stukken voor de aangifte ontvangen hebben en om te controleren of de aangifte volledig is ingevuld. Hiermee verkleinen wij de kans dat de Belastingdienst achteraf vragen over de aangifte stelt, of dat de Belastingdienst achteraf je aangifte corrigeert.

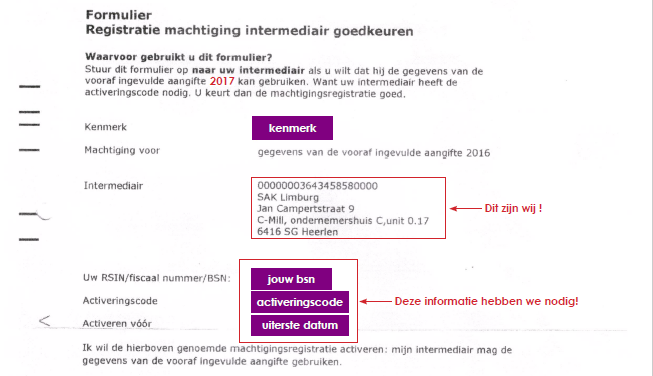

Standaard vragen wij een VIA-machtiging aan waarna jij een brief krijgt (klik hier voor een voorbeeld). In deze brief staat welke handelingen verricht dienen te worden om deze aanvraag te activeren. Dus, wat moet je doen? In de brief zit een formulier “Registratie machtiging intermediair goedkeuren” (pagina 3). Op dit formulier staat het BSN in combinatie met een activeringscode. Deze geef je aan ons door vóór de activeringsdatum die in de brief is opgenomen (zie onderstaand).

Doorgeven kan per post, e-mail, persoonlijk of via de telefoon. That’s it!

Wat moet ik doen met de brief over het servicebericht aanslag?

Met een Servicebericht Aanslag (hierna: SBA) worden aanslagen en beschikkingen van één soort belasting voor één aangiftejaar aan ons doorgestuurd, waardoor wij deze aanslagen kunnen controleren. Zo kunnen we bij het opstellen van de aangifte inkomstenbelasting bijvoorbeeld zien of er al een voorlopige aanslag is geweest. Na het indienen van de aangifte kunnen we de verwerking door de Belastingdienst verder volgen. Met een actieve machtiging ontvangen wij dus digitale kopieën van de berichten die de Belastingdienst naar jou verstuurt.

Deze SBA’s vragen wij voor al onze klanten aan. De belastingdienst activeert automatisch deze aanvraag en stelt je op de hoogte d.m.v. een brief (klik hier voor een voorbeeld). In deze brief is opgenomen voor welk soort belasting en over welk aangiftejaar de beoogde activering is bedoeld. Daarnaast is de tenaamstelling van de intermediair die de aanvraag heeft verzorgd erin opgenomen. Indien je akkoord bent met de inhoud van de brief en activering van de SBA, hoef je niets te doen.

Wilt u om wat voor reden dan ook de SBA intrekken óf afwijzen? In de brief is een formulier “Registratie machtiging intermediair afwijzen of intrekken” toegevoegd (zie pagina 3). Op dit formulier staat het BSN in combinatie met een intrekkingscode. Door vervolgens contact met Logius op te nemen kan de registratie worden afgewezen dan wel ingetrokken. Het telefoonnummer van het Servicecentrum Logius is in de brief opgenomen.

Let op: je zal in de brief de naam “SAK Limburg” tegenkomen. Lees hier wat SAK Limburg betekent.

Er zullen natuurlijk altijd onbeantwoorde vragen blijven… Als we weten wat jou bezighoudt, kunnen we daar zoveel mogelijk op proberen in te spelen. Stel hieronder een vraag voor, dan kijken we of we die kunnen te beantwoorden!